跨境慈善规划:新加坡慈善机构设立与合规要点概览

跨境慈善规划:新加坡慈善机构设立与合规要点概览

引言

在全球化浪潮推动慈善事业突破地域边界的今天,新加坡凭借其独特的区位优势、成熟的法律体系与开放的政策环境,正成为全球慈善资源汇聚与跨境公益合作的核心枢纽。在近年慈善事业“全球化”与“走出去”的背景下,新加坡作为东南亚慈善传统重地,也受到中国高净值家族和社会组织越来越多的关注,成为设立境外非营利组织重要目的地之一。

除了具有竞争力的税制与地缘之外,稳健的慈善法制与监管,也是新加坡吸引中国乃至全球慈善业的重要优势:新加坡有健全的慈善法律制度,包含慈善法(Charities Act),慈善管理规定(Charities Regulations)和慈善指引(Charities Guidance)三个层次;新加坡政府对注册慈善机构有着严格的审批程序,针对其后的维护亦有相应的严格制度,保障了新加坡慈善机构享有优良的国际社会声誉。

本文将从新加坡慈善机构的概况出发,阐释在新加坡成立慈善机构及申请税务豁免和优惠资格的相关要点,并介绍家族办公室与慈善事业的联动,以期为有意在新加坡设立慈善机构的超高净值家族和社会组织提供适当指引。

一、新加坡慈善机构的概况与法律框架

(一)慈善机构定义和实践现状

根据新加坡《1994年慈善法》(2020修订版)(“《慈善法》”)第2条,慈善机构的定义是“为慈善目的(Charitable Purposes)而设立的任何机构,无论其形式是否为公司”。根据新加坡慈善事务专员办公室的解释,[1]上述慈善目的包括:

扶贫;

促进教育;

促进宗教进步;

其他有益于社区的目的。例如:促进健康提高公民意识或社区发展;促进艺术、遗产或科学的发展;促进环境保护或改善;救济因年龄、健康恶化、残疾、经济困难或其他不利条件而需要帮助的人;促进动物福利;体育进步、运动与健康等。

根据公开披露数据,截至2025年7月,新加坡登记在册的慈善机构共3,139个。[2]

(二)主要法律框架

《慈善法》是新加坡在慈善领域的基础性法规,但在《慈善法》框架下新加坡主要慈善法规还包括但不限于《慈善机构(大型慈善机构)条例》、《慈善机构(慈善机构注册)条例》、《慈善机构(公共性质机构)条例》等。

(三)主要监管机构

慈善专员办公室(Commissioner of Charities,COC)是新加坡在慈善领域的主管部门,其成立于2006年,隶属于文化、社区和青年部(Ministry of Culture, Community and Youth)。COC负责慈善机构的注册和管理,有权就慈善机构管理中涉嫌的不当行为或管理不善进行调查,对不当行为或管理不善采取补救措施或保护措施,还可以发布制裁指令,包括解除违规行为责任人在慈善机构的职务。

此外,新加坡教育部(Ministry of Education)、卫生部(Ministry of Health)、社会和家庭发展部(Ministry of Social and Family Development)、人民协会(People's Association)、新加坡体育局(Sport Singapore)作为“领域主管部门”(Sector Administrators),可就特定领域事项协助COC监管慈善机构。

二、慈善机构法律结构选择与设立路径

在新加坡设立享受税务豁免的慈善机构,需分“两步走”:一是选择合适的法律结构和实体;二是申请慈善资质(即登记成为慈善机构)。另外,慈善机构在满足公益性机构的申请条件情况下,可以进一步申请公益性机构(Institutions of a Public Character, IPC)资质获得更进阶的税务优惠政策。

(一)注册为慈善机构

第一步:选择合适的法律结构和实体

慈善资质是赋予机构慈善性质,而不是单独的法律结构。因此,在注册为慈善机构之前,需要首先搭建合适的法律架构,再进行慈善资格的注册和认定。

慈善机构选择何种法律结构取决于多种因素,包括规模和复杂性、潜在的法律责任、计划如何筹集资金等。根据新加坡法律法规,可以从以下3种法律结构中选择:

公众担保有限公司(Public Company Limited by Guarantee);

社团(Society);

慈善信托(Charitable Trust)。

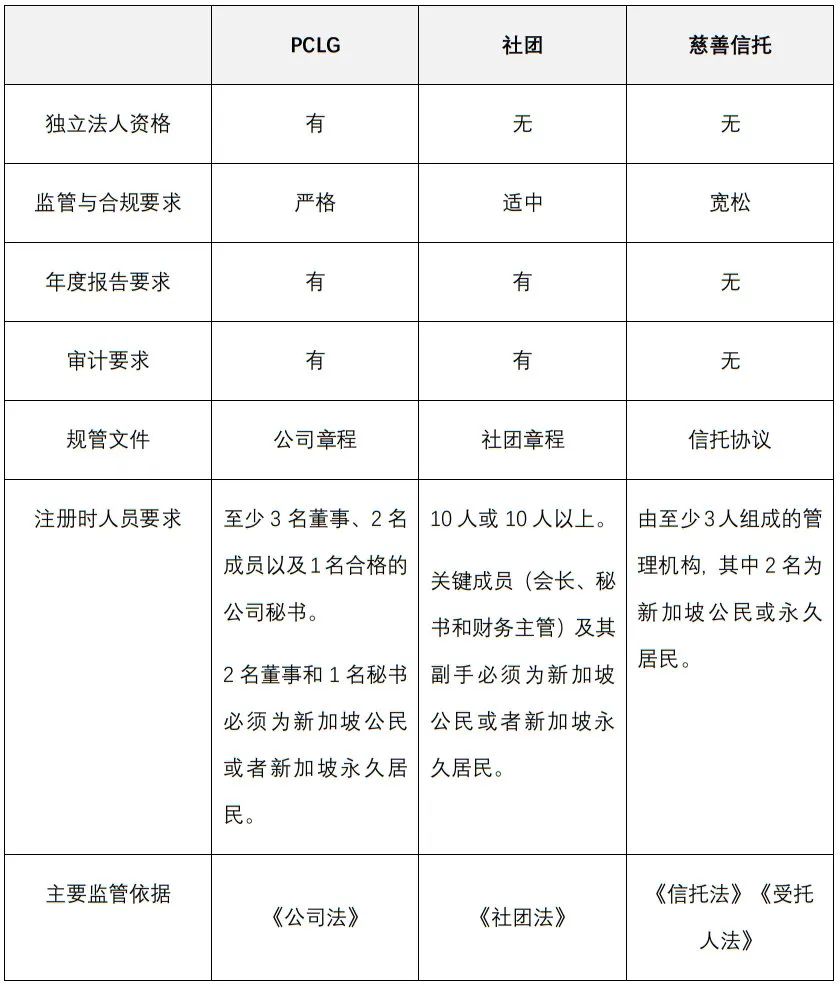

以下为具体架构选择分析:

1、公众担保有限公司(Public Company Limited by Guarantee,PCLG)

PCLG属于非营利性组织中唯一一种具备法人资格的组织形式,由会计和企业监管局(ACRA)注册而批准成立,除适用《慈善法》以外,亦适用新加坡《公司法》(Companies Act),受其监管。其成立要求为:

(1)通常注册PCLG至少需要1名董事、2名成员和1名公司秘书;但基于注册慈善机构的要求,拟获得这一资格的PCLG则至少需要3名董事、2名成员和1名公司秘书。此外,也存在对本地居民和外国人士任职的特别规定。

(2)必须起草一份公司章程(Constitution),列明公司宗旨、治理结构和运营规则。

(3)必须召开年度股东大会。

(4)必须每年审计账目并向ACRA提交其年度申报表。

PCLG最为突出的优势是具有独立的法人资格。这就意味着成员责任和机构责任相对分离,可以机构的名义签订合同、拥有财产、起诉和应诉。

2、社团(Society)

社团被定义为十人或十人以上组成的俱乐部、协会或类似组织,社团结构比较适合会所或志愿者团体,特别是具有强大社区联系的小型团体。在社团注册处(ROS)注册,除适用《慈善法》以外,亦适用新加坡《社团法》(Societies Act)。其成立要求为:

(1)组建社团至少需要10人。

(2)社团的三名主要负责人,即会长、秘书和财务主管必须是新加坡公民或新加坡永久居民。

(3)必须起草管理社团的章程。

(4)每年审计账目并向社团注册处提交年度申报表。

社团不具备法人地位,但一般比PCLG更灵活,因为其章程和运作的限制都较少,入籍费、会籍费和其他会费的费率和支付方式都可自主决定。一般来说,社团更适合志愿者团体,广受新加坡社区青睐,特别是具有强大社区联系且不严重依赖捐赠和外部资金的本地团体,而高净值人士的慈善实践较少采取社团的形式。

3、慈善信托(Charitable Trust)

慈善信托依据信托协议设立,是指委托人(通常也是设立人)基于慈善目的,将其财产委托给受托人(通常为信托公司),由受托人按照委托人意愿以受托人名义进行管理,开展慈善活动。慈善信托除适用《慈善法》以外,面向公众提供慈善信托服务的信托公司需要获得新加坡金融管理局(MAS)许可,并受新加坡《受托人法》(Trustees Act)管辖。其成立要求为:

(1)由受托人管理;

(2)必须有信托契约和慈善信托的章程。

由于无法人资格,其法律后果将由受托人直接承担责任,这可能限制了它的广泛使用。在新加坡慈善实务中,慈善信托被广泛用于持有和投资资金或其他类似财产,并从可用资金中支付慈善费用。最常见的用途是管理奖学金或者助学金。

慈善信托是三者中监管要求最为宽松的,除非信托协议有要求,否则新加坡慈善信托没有额外的披露要求,也不需要提供经审计的财务报表。[3]

4、以设立慈善机构为目的的前提下,三者特点对比如下:

点击可查看大图

从新加坡慈善实践总体情况来看,目前PCLG是此三种实体中应用最广的。然而,对发起人来说,依然需结合运营成本、合规难度以及自身需要,选择最合适的法律实体搭建慈善机构。

第二步:登记为慈善机构和税务豁免资格

在搭建完成法律结构(PCLG、社团、慈善信托)的3个月内,需向COC申请登记为慈善机构,否则就无法获得税务豁免等优惠条件。处理时间大约需要三个月。根据《慈善法》,登记为慈善机构不收取任何费用。

从2008年起,注册慈善机构根据《所得税法》自动享受所得税豁免,且无需另行向新加坡税局提交所得税申报表。

除了自动免税的优势,慈善机构资质还会赋予组织地位和信誉,并且有利于筹款,因为许多赠款信托和基金会只能向具有慈善机构资质的组织提供资金。

(二)注册为公益性机构(Institution of a public character,IPC)

IPC是指获得新加坡慈善专员批准,并在登记为慈善机构基础上满足额外标准的特别机构。除了注册慈善机构享有的所得税和财产税优惠外,IPC还能为收到的合格捐款开具减税收据,并且有机会从国家和政府机构获得慈善资金。在前述3,139个在册新加坡慈善机构中,仅有22%(696个)拥有IPC资质。

1、注册条件

IPC有更高的独立性要求和运营要求,需要单独向慈善专员办公室提交申请,其基本条件为:

IPC必须开展有利于新加坡整体社区的活动,而不限于基于种族,信仰或宗教的部分利益或人群(慈善专员特别许可除外)。

管理委员会符合《慈善机构(公共性质的机构)条例》第3(4)条的独立性要求。

理事会成员中至少有一半是新加坡公民。

2、税务优惠

一方面IPC作为注册慈善机构享有前述基本税务优惠;另一方面,IPC有权向捐赠者发放符合条件的可扣税收据(类似于中国慈善法规中的捐赠票据)。根据新加坡税务局现行优惠政策,自2016年1月1日至2026年12月31日,该收据可为捐赠者提供获得高达2.5倍的所得税税务抵扣。[4]

三、新加坡家办慈善税收激励计划(PTIS)

为鼓励单一家族办公室(“SFO”)参与新加坡慈善事业的建设,2023年7月5日,MAS启动了针对根据《1947所得税法》下13O和13U设立的家族办公室的慈善税收激励计划(Philanthropy Tax Incentive Scheme for Family Offices, PTIS),该计划于2024年1月1日生效,为新加坡家族办公室的发展再添一力。

(一)PTIS要点分析[5]

1、PTIS的优势

根据PTIS,获批准的合格捐赠者(Qualifying Donor)如透过符合资格的本地中介(Qualifying Local Intermediaries)向海外进行现金捐款、或通过创新慈善形式(例如混合融资结构、社会影响债券、影响力投资、风险慈善)所进行的海外捐赠[6],该笔捐款可100%从捐赠者的收入中扣税(但不得超过捐赠人收入的40%)。该激励计划为期五年(2024年1月1日至2028年12月31日)。

2、PTIS的要求

若合格捐赠者为管理13O或13U免税基金的单一家族办公室,其所管理基金必须满足以下三项额外要求:

任命和维持慈善专业人员(内部人员或外包人员);[7]

产生二十万新元的额外本地企业支出;

雇用一名额外的本地专业人员(可以为上述慈善专业人员或非同一人)。

其中合格捐赠者包含:(1)管理根据第13O或13U条获批准免税的基金的家族办公室;(2)前述基金的最终受益所有人和受益人;(3)相关家族企业,(例如该企业必须是总部位于新加坡的非上市公司实体,其最大股东与第一条所述基金的最终受益人或受益人属于同一家族。

(二)引入PTIS的重要意义

PTIS的引入代表了新加坡在鼓励慈善方面的重大政策发展。虽然目前向新加坡IPC捐款可获得高达250%的税前扣除,但海外慈善机构的捐赠通常不允许扣除。PTIS的出台将鼓励在新加坡以外进行捐赠的捐赠者在新加坡设立家族办公室,并将部分慈善工作在新加坡开展,这也为新加坡的慈善经济带来了新机会。

另外,PTIS聘请慈善专业人士的要求也将推动新加坡家族慈善管理的专业化。通过允许将外部服务提供商的服务计入满足此需求,将带动当地慈善产业的进一步发展。

对于新加坡而言,PTIS的引入恰逢其时,新加坡的SFO行业已经达到了一个新的成熟水平。该计划将有助于在亚洲建立一个值得信赖和高效平台,以支持家族慈善事业和遗产规划的需求。

结语

从慈善机构的多元法律结构选择,到 IPC 资质带来的进阶税务优势,再到 PTIS对家族办公室参与跨境慈善的激励,新加坡为不同主体的慈善实践提供了灵活且规范的路径。在未来,随着新加坡慈善生态的持续完善,其在连接全球慈善资源、推动慈善专业化与国际化方面的作用将进一步凸显,有望为跨境慈善合作与家族慈善规划提供更广阔的空间。

对于有意向在新加坡开展慈善事业的高净值家族和社会组织而言,清晰理解当地法律合规要点、结合自身需求选择合适的设立模式,并善用IPC 资质、PTIS 等法律工具,将有助于高效推进慈善事业全球化,并通过慈善事业践行“人类命运共同体”的理念。

[注]

[1]新加坡慈善事务专员办公室站点-“慈善目的”:https://www.charities.gov.sg/Pages/Charities-and-IPCs/Register-as-a-Charity/Criteria-for-Registration-as-Charity.aspx#

[2]新加坡慈善事务专员办公室站点-搜索引擎:https://www.charities.gov.sg/Pages/AdanceSearch.aspx?q=

[3]Hawksford:https://www.guidemesingapore.com/business-guides/incorporation/other-business-entity-types/setting-up-a-non-profit-entity-in-singapore---part-1.

[4]新加坡税务局:https://www.iras.gov.sg/taxes/other-taxes/charities/donations-tax-deductions.

[5]MAS:https://www.mas.gov.sg/schemes-and-initiatives/philanthropy-tax-incentive-scheme-for-family-offices#1.

[6]后者必须还同时符合:1. 获得PTIS下100%税收减免的经批准合格捐赠人,不得因其参与而获得本金返还或由此产生的任何收益;2. 通过其进行捐赠的合格本地中介机构,必须遵守与其慈善注册身份相关的法律法规;3. PTIS奖励的申请人及其捐赠,必须符合PTIS奖励机制下的激励及资格标准。

[7]申请PTIS的SFO需要在申请时和整个激励审批期任命并维持一名慈善专业人士。这样的专业人士应该是新加坡纳税居民,每月基本工资超过3,500新元,并且实质性地参与管理家庭的慈善活动。